令和5年度から適用される個人住民税(市・県民税)の税制改正

令和5年度の個人住民税(市・県民税)から適用される主な変更点は、次のとおりです。

- 住宅ローン控除の適用期間の延長等

- セルフメディケーション税制の見直し

- 市・県民税の非課税判定における未成年者の年齢引き下げについて

- 退職所得課税の適正化

1.住宅ローン控除の適用期間の延長等

- 住宅ローン控除の適用期間について、令和4年1月1日から令和7年12月31日までに入居した方が対象となりました。

- 適用対象者の所得要件が合計所得2,000万円以下(改正前:3,000万円以下)に引き下げられました。

- 消費税率の引き上げに伴う需要平準化対策が終了したため、控除限度額が前年分の所得税の課税総所得金額等の5%(最高97,500円)に引き下げられました。

| 入居した年月 |

平成21年1月から 平成26年3月まで |

平成26年4月から 令和3年12月まで (注1) |

令和4年1月から 令和7年12月まで (注2)(注3) |

| 控除限度額 |

A*5% (最高97,500円) |

A*7% (最高136,500円) |

A*5% (最高97,500円) |

上表中のAは所得税の課税総所得金額等(課税総所得金額、課税退職所得金額及び山林所得金額の合計額)です。

(注1)住宅の対価の額または費用の額に含まれる消費税の税率が8%または10%の場合に限ります。それ以外の場合は、平成21年1月から平成26年3月までに入居した方と同じです。

(注2)令和4年中に入居した方のうち、住宅の対価の額または費用の額に含まれる消費税の税率が10%かつ一定期間内に住宅の取得等に係る契約を締結した場合は、平成26年4月から令和3年12月までに入居し、(注1)の条件を満たす場合の控除限度額と同じです。

(注3)令和6年以降に建築確認を受ける住宅(登記上の建築日が同年6月30日以前のものを除きます。)または建築確認を受けない住宅で登記上の建築日が同年7月1日以降の住宅については、一定の省エネ基準に適合している場合に限ります。

なお、控除期間については以下のとおりとなります。

- 認定住宅または一定の省エネ基準を満たす新築住宅に令和4年から令和7年までに入居した場合は13年間

- その他の新築住宅に令和4年または令和5年に入居した場合は13年間、令和6年または令和7年に入居した場合は10年間

- 既存住宅の取得または住宅の増改築等については令和4年から令和7年までに入居した場合は10年間

住宅ローン控除の適用条件等について詳しくは、国土交通省ホームページ(外部リンク)をご覧ください。

2.セルフメディケーション税制の見直し

セルフメディケーション税制の対象となる医薬品について、より効果的なものに重点化し、申告手続きの簡素化を図った上で、適用期限が5年間延長され、令和8年12月31日までとなります。

(参考)セルフメディケーション税制の概要(改正前)

予防接種など健康の維持増進及び疾病の予防への取り組みとして一定の取り組みを行う者が、平成29年1月1日から令和3年12月31日までの間に、いわゆるスイッチOTC薬の購入費用を年間1万2千円を超えて支払った場合には、その購入費用(年間10万円を限度)のうち1万2千円を超える額を所得控除する制度。

3.市・県民税の非課税判定における未成年者の年齢引き下げについて

- 民法の成年年齢の引き下げに伴い、令和5年度から1月1日(賦課期日)時点で18歳または19歳の人は、市・県民税が課税されるかどうかの判定において未成年者にあたらないこととなりました。

- 未成年者は前年中の合計所得金額が135万円以下の場合は課税されませんが、未成年者にあたらない人は、前年中の合計所得金額が38万円(注)を超える場合は課税されます。

| 令和4年度まで | 令和5年度から |

|

20歳未満 (令和4年度の場合、平成14年1月3日以降に生まれた方) |

18歳未満 (令和5年度の場合、平成17年1月3日以降に生まれた方) |

(注)扶養家族がいる場合は、市・県民税が課税されない前年中の合計所得金額の範囲が異なります。市・県民税が課税されない条件について詳しくは、次のページをご覧ください。

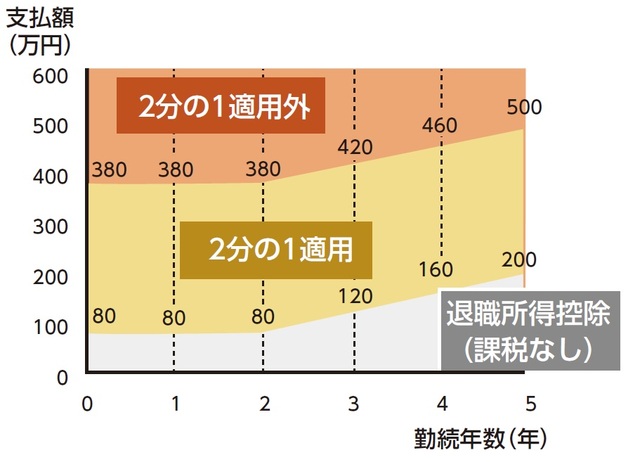

4.退職所得課税の適正化

勤続年数5年以下の法人役員等以外の退職金についても、退職所得控除額を控除した残額のうち300万円を超える部分は、2分の1課税が適用されなくなります。

財務省 「令和3年度税制改正」(令和3年3月発行)パンフレットより引用

(参考)退職所得の課税方式(改正前)

他の所得と区分して次により分離課税

(収入金額 - 退職所得控除額(注1))*2分の1*税率(注2)= 退職所得に係る市・県民税額

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円*勤続年数(80万円に満たない場合には、80万円) |

| 20年超 | 800万円+70万円*(勤続年数-20年) |

(注2)市民税6%、県民税4%

(注意)勤続年数5年以下の法人役員等の退職金については、2分の1課税を適用しない。(平成24年度税制改正)

この記事に関するお問い合わせ先

税務課

〒387-8511

長野県千曲市杭瀬下二丁目1番地

電話番号:026-273-1111

お問い合わせフォーム

更新日:2022年12月26日